Вопросы аренды нежилых помещений являются актуальными для многих организаций и индивидуальных предпринимателей. Особый интерес представляет безвозмездная аренда‚ которая позволяет существенно сократить расходы на аренду. В данной статье рассмотрим основные аспекты оформления договора безвозмездной аренды нежилого помещения и особенности налогообложения в 2024 году.

- Оформление договора безвозмездной аренды

- 1. Стороны договора

- 2. Предмет договора

- 3. Срок аренды

- 4. Права и обязанности сторон

- 5. Условия возврата помещения

- 6. Прочие условия

- Налогообложение безвозмездной аренды

- 1. Налог на прибыль

- 2. НДС (налог на добавленную стоимость)

- 3. Налог на имущество

- Особенности учета и отчетности

- 1. Учет у арендодателя

- 2. Учет у арендатора

- 3. Отчетность

- Правовые аспекты безвозмездной аренды нежилого помещения

- 1. Государственная регистрация договора

- 2. Соблюдение условий использования помещения

- 3. Обеспечение сохранности помещения

- 4. Ответственность сторон

- Нюансы бухгалтерского учета и отчетности

- 1. Документальное оформление операций

- 2. Учет расходов на содержание помещения

- 3. Отражение операций в налоговой отчетности

- Риски и меры по их минимизации

- 1. Риск налоговых доначислений

- 2. Риск возникновения споров между сторонами

Оформление договора безвозмездной аренды

Безвозмездная аренда нежилого помещения подразумевает передачу помещения во временное пользование без взимания арендной платы. Основным документом‚ регулирующим такие отношения‚ является договор безвозмездной аренды. Для правильного оформления договора необходимо учесть следующие ключевые моменты⁚

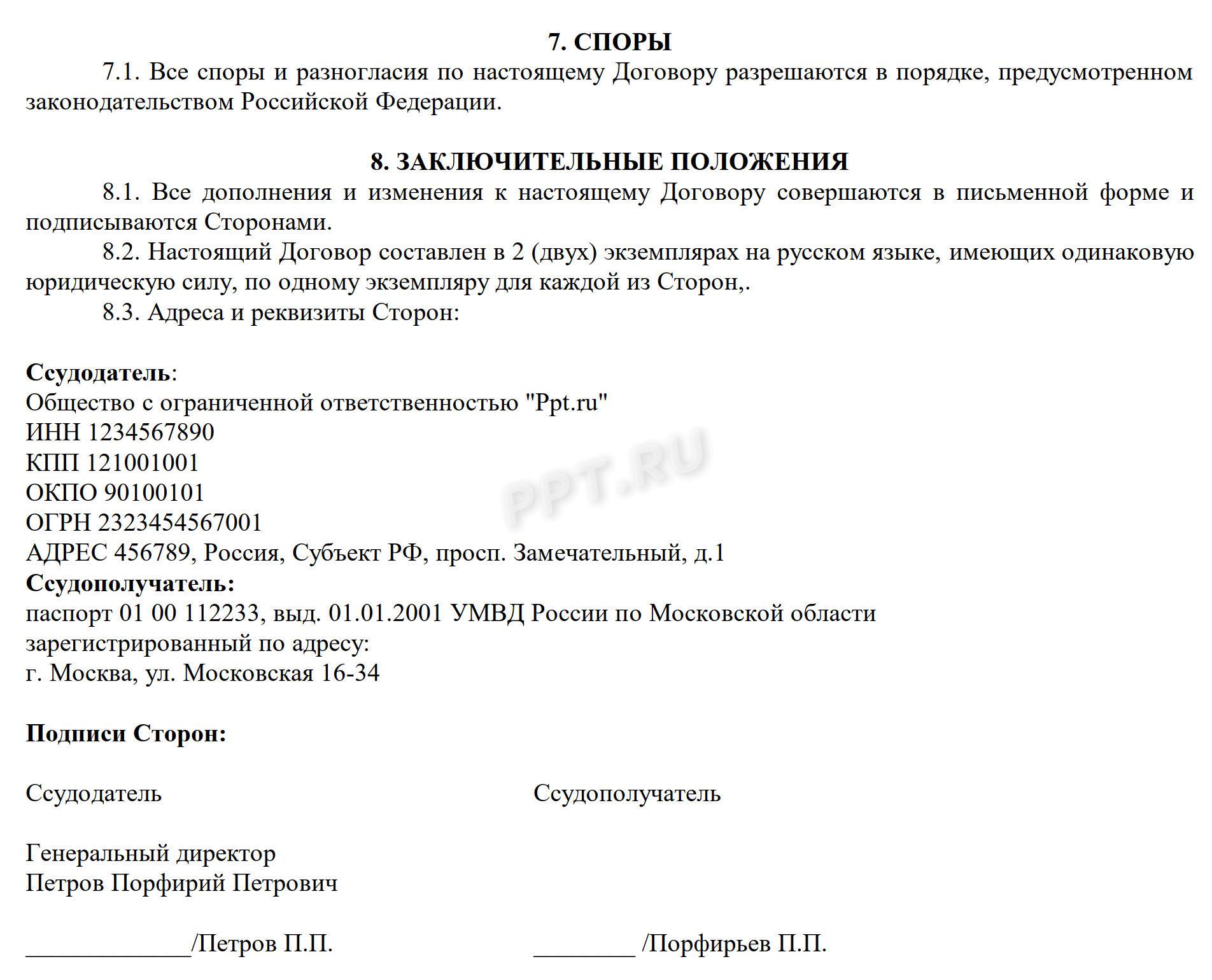

1. Стороны договора

В договоре должны быть четко указаны стороны⁚ арендодатель (собственник помещения) и арендатор (пользователь помещения). Обе стороны должны быть юридическими лицами или индивидуальными предпринимателями‚ зарегистрированными в установленном порядке.

2. Предмет договора

Предметом договора является конкретное нежилое помещение‚ которое передается в безвозмездное пользование. В договоре необходимо указать адрес‚ площадь и иные характеристики помещения‚ позволяющие его идентифицировать.

3. Срок аренды

Срок безвозмездной аренды должен быть четко определен в договоре. Важно учитывать‚ что при длительном сроке аренды (более 1 года) договор подлежит государственной регистрации в органах Росреестра.

4. Права и обязанности сторон

В договоре необходимо подробно прописать права и обязанности арендодателя и арендатора. Арендодатель обязан предоставить помещение в пригодном для использования состоянии‚ а арендатор обязуется использовать его в соответствии с назначением и поддерживать в надлежащем состоянии.

5. Условия возврата помещения

По окончании срока аренды арендатор обязан вернуть помещение в том состоянии‚ в котором оно было передано‚ с учетом нормального износа. В договоре могут быть прописаны условия и сроки возврата.

6. Прочие условия

В договоре могут быть указаны дополнительные условия‚ такие как порядок разрешения споров‚ ответственность сторон за нарушение условий договора и иные важные аспекты.

Налогообложение безвозмездной аренды

Безвозмездная аренда нежилого помещения имеет свои особенности в части налогообложения. Рассмотрим основные налоги‚ которые должны учитывать стороны договора в 2024 году.

1. Налог на прибыль

Согласно Налоговому кодексу Российской Федерации‚ безвозмездное получение имущества‚ включая нежилые помещения‚ рассматривается как внереализационный доход‚ подлежащий налогообложению. Арендатор должен отразить стоимость безвозмездно полученного помещения в составе доходов‚ облагаемых налогом на прибыль. Оценку стоимости можно произвести на основании рыночной стоимости аренды аналогичных помещений.

2. НДС (налог на добавленную стоимость)

Передача нежилого помещения в безвозмездное пользование является объектом налогообложения НДС. Арендодатель обязан начислить НДС на стоимость аренды‚ рассчитанную исходя из рыночной цены‚ и уплатить его в бюджет. Арендатор‚ в свою очередь‚ имеет право на вычет НДС‚ если помещение используется в деятельности‚ облагаемой НДС.

3. Налог на имущество

Арендодатель продолжает уплачивать налог на имущество‚ так как помещение остается в его собственности. Арендатор не несет обязательств по уплате налога на имущество‚ но обязан учитывать расходы‚ связанные с эксплуатацией помещения (коммунальные платежи‚ содержание и ремонт).

Особенности учета и отчетности

Ведение бухгалтерского учета и составление отчетности при безвозмездной аренде нежилого помещения требует особого внимания. Рассмотрим основные моменты⁚

1. Учет у арендодателя

Арендодатель обязан отразить передачу помещения в безвозмездное пользование в бухгалтерском учете. На дату передачи помещения составляется акт приема-передачи‚ который служит основанием для списания помещения с баланса на забалансовый счет. Начисление НДС отражается проводкой⁚ Дт 91-2 Кт 68.

2. Учет у арендатора

Арендатор отражает стоимость безвозмездно полученного помещения в составе доходов⁚ Дт 08 Кт 98 (если помещение будет использоваться для основной деятельности) или Дт 91 Кт 98 (если помещение используется для прочей деятельности). Начисление НДС производится проводкой⁚ Дт 19 Кт 68‚ а затем НДС принимается к вычету⁚ Дт 68 Кт 19.

3. Отчетность

Обе стороны договора обязаны отражать операции по безвозмездной аренде в налоговой отчетности. Арендодатель указывает доходы от безвозмездного пользования в декларации по налогу на прибыль и декларации по НДС. Арендатор отражает стоимость полученного помещения в декларации по налогу на прибыль и применяет вычет по НДС в декларации по НДС.

Безвозмездная аренда нежилого помещения является выгодным инструментом для оптимизации расходов‚ однако требует тщательного оформления и учета. В 2024 году стороны должны уделять особое внимание правильному оформлению договора‚ а также соблюдению налоговых обязательств. Правильный подход к безвозмездной аренде позволит избежать налоговых рисков и конфликтов с контролирующими органами.

Таким образом‚ безвозмездная аренда нежилого помещения‚ при правильном оформлении и учете‚ может стать эффективным инструментом для бизнеса‚ обеспечивая значительную экономию средств и расширяя возможности для развития деятельности.

Правовые аспекты безвозмездной аренды нежилого помещения

Важным аспектом безвозмездной аренды нежилого помещения является соблюдение всех правовых норм и требований законодательства. Рассмотрим основные правовые аспекты‚ которые необходимо учитывать при заключении договора безвозмездной аренды.

1. Государственная регистрация договора

В случае если срок безвозмездной аренды превышает один год‚ договор подлежит обязательной государственной регистрации в органах Росреестра. Регистрация договора обеспечивает его юридическую силу и возможность защиты прав сторон в случае возникновения споров. Для регистрации договора необходимо предоставить пакет документов‚ включающий подписанный договор‚ документы‚ подтверждающие право собственности арендодателя на помещение‚ и квитанцию об оплате государственной пошлины.

2. Соблюдение условий использования помещения

Арендатор обязан использовать помещение строго в соответствии с его назначением‚ указанным в договоре. Нарушение условий использования может привести к расторжению договора и возмещению убытков арендодателю. Важно также соблюдать все требования по охране труда‚ пожарной безопасности и санитарным нормам‚ применимым к данному типу помещения.

3. Обеспечение сохранности помещения

Арендатор несет ответственность за сохранность помещения и обязуется поддерживать его в надлежащем состоянии. В случае повреждения помещения арендатор должен возместить арендодателю стоимость ремонта. В договоре можно предусмотреть условия страхования помещения на случай непредвиденных обстоятельств.

4. Ответственность сторон

Договор безвозмездной аренды должен содержать положения о ответственности сторон за нарушение условий договора. Арендодатель может потребовать расторжения договора и возмещения убытков в случае нарушения арендатором условий использования помещения. Арендатор‚ в свою очередь‚ может требовать возмещения убытков в случае предоставления помещения в непригодном для использования состоянии.

Нюансы бухгалтерского учета и отчетности

Оформление и ведение бухгалтерского учета при безвозмездной аренде нежилого помещения требует особого внимания и соблюдения всех норм бухгалтерского и налогового законодательства. Рассмотрим основные нюансы бухгалтерского учета и отчетности.

1. Документальное оформление операций

Все операции по передаче и использованию помещения должны быть подтверждены соответствующими первичными документами. К таким документам относятся⁚ договор безвозмездной аренды‚ акты приема-передачи помещения‚ счета-фактуры на услуги‚ связанные с эксплуатацией помещения‚ и другие документы‚ подтверждающие расходы арендатора.

2. Учет расходов на содержание помещения

Арендатор обязан учитывать все расходы‚ связанные с содержанием и эксплуатацией помещения‚ в составе расходов‚ уменьшающих налоговую базу по налогу на прибыль. К таким расходам относятся коммунальные платежи‚ расходы на ремонт и техническое обслуживание‚ страхование помещения и другие сопутствующие расходы.

3. Отражение операций в налоговой отчетности

Арендодатель и арендатор обязаны отражать операции по безвозмездной аренде в налоговой отчетности. Арендодатель включает стоимость безвозмездного использования помещения в состав внереализационных доходов‚ облагаемых налогом на прибыль‚ и начисляет НДС на рыночную стоимость аренды. Арендатор отражает стоимость полученного помещения в составе доходов и применяет вычет по НДС‚ если помещение используется в деятельности‚ облагаемой НДС.

Риски и меры по их минимизации

Безвозмездная аренда нежилого помещения‚ несмотря на свои преимущества‚ сопряжена с определенными рисками. Рассмотрим основные риски и меры по их минимизации.

1. Риск налоговых доначислений

Одним из основных рисков является возможность налоговых доначислений при неправильном оформлении и учете операций по безвозмездной аренде. Для минимизации данного риска необходимо тщательно оформлять все документы‚ подтверждающие безвозмездное использование помещения‚ и корректно отражать операции в бухгалтерском и налоговом учете.

2. Риск возникновения споров между сторонами

Нарушение условий договора может привести к возникновению споров между арендодателем и арендатором. Для минимизации данного риска необходимо детально прописывать все условия договора и соблюдать их в процессе использования помещения. Важно также предусмотреть порядок разрешения споров и ответственности сторон за нарушение условий договора.

Безвозмездная аренда нежилого помещения в 2024 году представляет собой эффективный инструмент для оптимизации расходов и расширения возможностей бизнеса. Однако для успешного использования данного инструмента необходимо тщательное оформление договора‚ соблюдение всех правовых и налоговых требований‚ а также ведение корректного бухгалтерского учета и отчетности. Соблюдение всех перечисленных рекомендаций позволит избежать налоговых рисков и конфликтов с контролирующими органами‚ обеспечивая стабильное и успешное развитие бизнеса.