В последние годы в России наблюдается значительный рост числа самозанятых граждан. Это связано с изменением экономических условий, развитием цифровых технологий и изменением структуры занятости. В ответ на эти изменения государство внедрило новый налоговый режим для самозанятых, который получил широкое распространение и признание.

Новый налоговый режим для самозанятых граждан был введен в России в 2019 году в качестве эксперимента в четырех регионах⁚ Москве, Московской области, Калужской области и Татарстане. Он был разработан для упрощения налогового учета и снижения налоговой нагрузки для граждан, занимающихся индивидуальной трудовой деятельностью без оформления юридического лица.

- Основные особенности нового налогового режима

- Преимущества нового налогового режима

- Упрощение налогового учета

- Снижение налоговой нагрузки

- Отсутствие обязательных взносов

- Особенности применения нового режима

- Ограничение по доходу

- Ограничение по видам деятельности

- Ответственность за несоблюдение режима

- Перспективы развития нового налогового режима

- Возможные изменения и улучшения

- Влияние на экономику

- Возможности использования цифровых технологий

- Роль государства в поддержке самозанятых

- Пути совершенствования законодательства

Основные особенности нового налогового режима

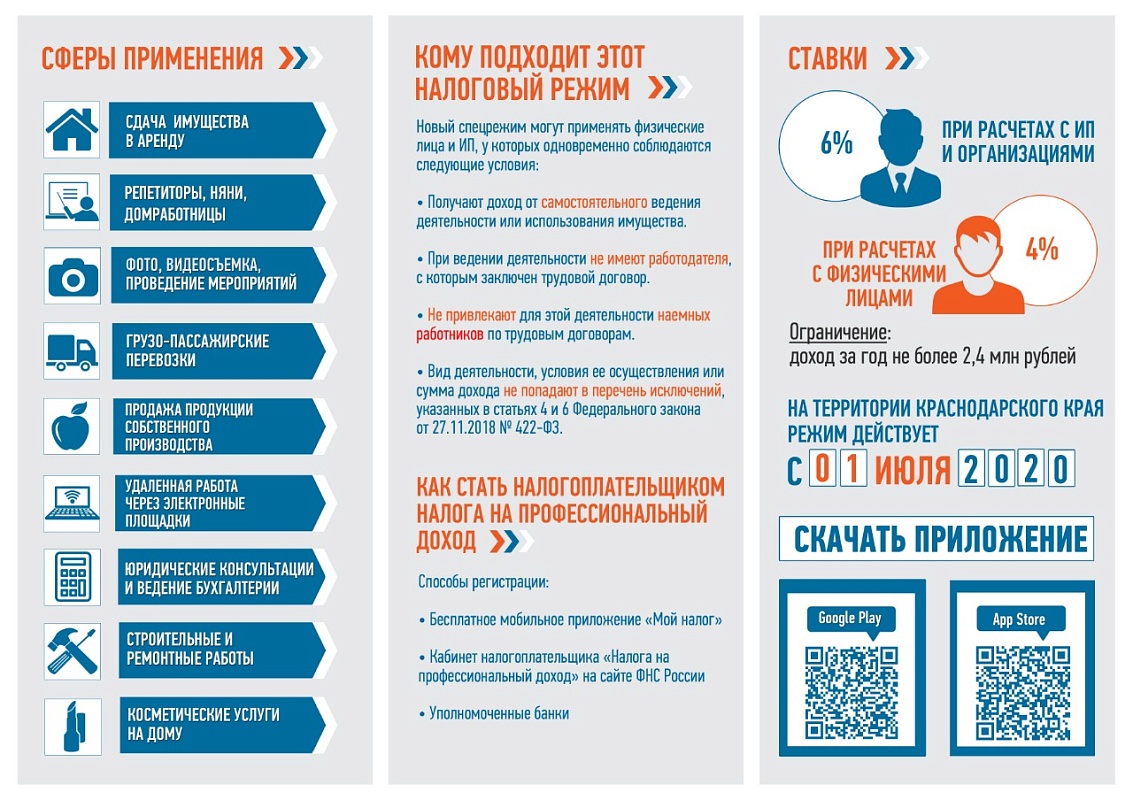

- Упрощенная регистрация⁚ Регистрация в качестве самозанятого происходит через мобильное приложение «Мой налог» или через портал государственных услуг. Это значительно упрощает процесс начала работы для индивидуальных предпринимателей.

- Низкие налоговые ставки⁚ Самозанятые граждане платят налог по ставке 4% с доходов от физических лиц и 6% с доходов от юридических лиц. Это значительно ниже стандартных налоговых ставок для индивидуальных предпринимателей.

- Отсутствие обязательных взносов⁚ Самозанятые освобождены от уплаты страховых взносов в Пенсионный фонд и Фонд обязательного медицинского страхования, что позволяет снизить финансовую нагрузку.

- Автоматический расчет налога⁚ Налоговый расчет происходит автоматически через приложение «Мой налог», что упрощает ведение бухгалтерии и снижает вероятность ошибок.

Преимущества нового налогового режима

Новый налоговый режим для самозанятых граждан имеет несколько значительных преимуществ, которые делают его привлекательным для большого числа граждан.

Упрощение налогового учета

Одним из ключевых преимуществ нового налогового режима является его простота. Регистрация и учет доходов происходят через мобильное приложение, что позволяет минимизировать бумажную работу и временные затраты на ведение бухгалтерии. Это особенно важно для самозанятых, которые часто не имеют возможности или желания заниматься сложными бухгалтерскими операциями.

Снижение налоговой нагрузки

Низкие налоговые ставки в 4% и 6% значительно снижают налоговую нагрузку по сравнению с традиционными режимами налогообложения. Это позволяет самозанятым гражданам оставлять большую часть своих доходов у себя и использовать их для развития своего бизнеса или личных нужд.

Отсутствие обязательных взносов

Освобождение от уплаты обязательных страховых взносов также является значительным преимуществом. Это позволяет самозанятым не беспокоиться о дополнительных расходах и сосредоточиться на своей основной деятельности. Однако, важно отметить, что это также означает отсутствие пенсионных накоплений, что может стать проблемой в будущем.

Особенности применения нового режима

Новый налоговый режим для самозанятых граждан имеет свои особенности и ограничения, которые необходимо учитывать при его использовании.

Ограничение по доходу

Максимальный годовой доход самозанятого гражданина, который может пользоваться новым налоговым режимом, составляет 2,4 миллиона рублей. При превышении этого порога необходимо перейти на другой режим налогообложения.

Ограничение по видам деятельности

Новый налоговый режим не подходит для всех видов деятельности. Например, он не применяется к торговле подакцизными товарами, добыче полезных ископаемых и некоторым другим видам экономической деятельности. Полный перечень исключений можно найти в законодательных актах.

Ответственность за несоблюдение режима

Самозанятые граждане обязаны соблюдать правила нового налогового режима и своевременно уплачивать налоги. Нарушение этих правил может привести к штрафам и другим санкциям.

Перспективы развития нового налогового режима

Новый налоговый режим для самозанятых граждан показал свою эффективность и востребованность. В связи с этим, в 2020 году эксперимент был расширен на всю территорию Российской Федерации. В будущем можно ожидать дальнейшего развития и совершенствования этого режима٫ а также расширения перечня видов деятельности٫ которые могут его использовать.

Возможные изменения и улучшения

Также возможно расширение перечня видов деятельности, которые могут применять новый налоговый режим. Это позволит большему числу граждан воспользоваться его преимуществами и упростить ведение бизнеса.

Влияние на экономику

Новый налоговый режим для самозанятых граждан оказывает положительное влияние на экономику страны. Он способствует легализации доходов, снижению уровня теневой экономики и увеличению налоговых поступлений. Кроме того, он стимулирует развитие малого бизнеса и индивидуальной трудовой деятельности, что является важным фактором экономического роста.

Новый налоговый режим для самозанятых граждан является важным шагом в направлении упрощения налогового учета и снижения налоговой нагрузки. Он имеет множество преимуществ, таких как упрощенная регистрация, низкие налоговые ставки и отсутствие обязательных взносов. Однако, важно учитывать его особенности и ограничения, а также своевременно соблюдать все требования законодательства.

В будущем можно ожидать дальнейшего развития и совершенствования этого режима, а также расширения его применения. Это позволит большему числу граждан воспользоваться его преимуществами и способствовать развитию экономики страны.

Важность нового налогового режима для самозанятых граждан трудно переоценить, учитывая его положительное влияние на экономическую и социальную сферу. Продолжающееся совершенствование этого режима может привести к еще большему увеличению числа легализованных предпринимателей и повысить их вклад в экономику страны.

Возможности использования цифровых технологий

Одним из ключевых аспектов развития нового налогового режима является внедрение и расширение использования цифровых технологий. Мобильное приложение «Мой налог» уже доказало свою эффективность, однако существует потенциал для дальнейшего улучшения его функциональности. В частности, можно предусмотреть интеграцию с другими государственными сервисами и платформами, что позволит самозанятым гражданам более легко и удобно взаимодействовать с государственными учреждениями.

Дальнейшее развитие цифровых платформ также может способствовать автоматизации процесса учета и расчета налогов, что минимизирует вероятность ошибок и снижает административные барьеры для самозанятых граждан. Это, в свою очередь, стимулирует рост числа зарегистрированных самозанятых и увеличивает налоговые поступления.

Роль государства в поддержке самозанятых

Государство играет ключевую роль в поддержке и развитии института самозанятых граждан. Важно не только предлагать льготные налоговые режимы, но и обеспечивать доступ к образовательным ресурсам и консультационным услугам. Это поможет самозанятым гражданам лучше понимать свои права и обязанности, а также эффективно управлять своим бизнесом.

В рамках государственной поддержки можно также рассмотреть возможность предоставления льготных кредитов и субсидий для самозанятых граждан. Эти меры помогут им развивать свою деятельность, увеличивать доходы и, соответственно, налоговые поступления в бюджет.

Пути совершенствования законодательства

Совершенствование законодательства является важным аспектом для успешного функционирования нового налогового режима. Необходимо регулярно пересматривать и обновлять законодательные акты, чтобы они соответствовали текущим экономическим реалиям и потребностям самозанятых граждан.

Важно учитывать мнения и предложения самих самозанятых граждан при разработке и внедрении законодательных изменений. Это позволит создать более эффективную и гибкую систему налогового учета, которая будет максимально соответствовать интересам всех заинтересованных сторон.

В будущем можно ожидать дальнейшего развития и совершенствования этого режима, а также расширения его применения на новые виды деятельности. Это позволит еще большему числу граждан воспользоваться его преимуществами и способствовать развитию экономики страны.

Государственная поддержка, использование цифровых технологий и совершенствование законодательства являются ключевыми факторами успешного функционирования нового налогового режима. С их помощью можно создать благоприятные условия для развития самозанятых граждан и повышения их вклада в экономику России.